Az MTI szerint pénteken Pleschinger Gyula, a jegybank Monetáris Tanácsának tagja a Dow Jones hírügynökségnek azt nyilatkozta, hogy jelenleg a devizatartalékok másfélszer magasabbak az ország egy éven belül kifutó külső adósságánál. A két állomány összehasonlítása annál a kérdésnél merült fel, hogy a jegybank mennyire nyúlhat hozzá a devizatartalékaihoz a devizahitelesek újabb megmentése érdekében. Pleschinger kijelentette, az MNB mindenféleképpen meg akar felelni az úgynevezett Guidotti-Greenspan-szabálynak, vagyis legalább olyan mértékű devizatartalékot akar tartani, amekkora az ország (tehát nemcsak az állam, hanem valamennyi belföldi szereplő) éven belüli lejáró, külföld felé fennálló (külső) adóssága.

"Jelenleg másfélszeres ez a mutató, azaz van bizonyos mozgásterünk", idézte az MTI, majd a következő mondatban arra emlékeztetett, hogy a jegybank devizatartaléka augusztus végén 30,55 milliárd euró volt. Vagyis a fentiek alapján egy olyan olvasó, aki el tud osztani két számot egymással, gyorsan kiszámíthatta, hogy a rövid külső adósság 20 (30,55 / 1,5), a mozgástér pedig így 10 milliárd euró, vagyis hozzávetőlegesen 3 000 milliárd forint. Ez pedig hatalmas összeg, hiszen augusztus végén a háztartások teljes devizahitel-állománya "szőröstől-bőröstől" (vagyis gépjárműhitel, szabad felhasználású hitel, személyi hitel és persze lakáscélú hitel) 3874 milliárd forint (12,9 milliárd euró) volt. Éppen ezért megpróbáltunk utánajárni, hogy tényleg ekkora-e a mozgástér.

Hogyan segíthet az MNB-tartalék?Az MNB tartalékaira azért van szükség a devizahitelek forintosítása során, hogy a devizahitelek visszafizetéséhez szükséges devizát ne a piacon kelljen a bankoknak megvásárolnia. Ez ugyanis hatalmas keresletet generálna, ami beszakítaná a forint árfolyamát. Így nem csoda, hogy az MNB már a probléma felvetése idején deklarálta, hasonlóan a 2011-es végtörlesztéshez, a devizatartalékok terhére hajlandó devizát eladni a bankoknak. Így a forint piacát mentesíteni lehetne a forintosítás során.

Más kérdés, abban nem igazán tudnak megállapodni a felek, hogy a jegybank piac árfolyamon, vagy bekerülési értéken (kb. 275 forint) adja az eurót. Előbbi az MNB, utóbbi értelemszerűen a kereskedelmi bankok eredményére lenne jó hatással.

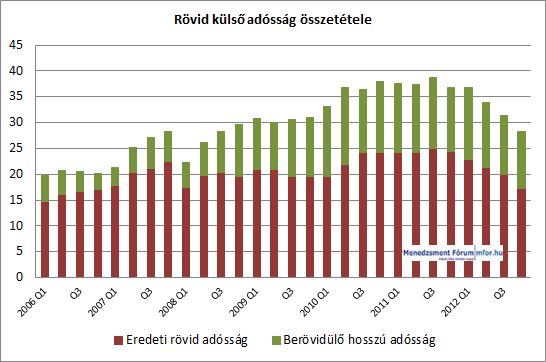

Sajnos rossz hírünk van, az mfor.hu számításai szerint messze nincs ilyen mozgástér, mégpedig azért, mert a rövid külső adósságunk sokkal közelebb van a 30, mint a 20 milliárdhoz. Legalábbis a számításaink szerint, hiszen publikus jegybanki statisztika az éven belüli külső adósságról csak 2012 év végével érhető el a stabilitási jelentésben. Azonban a jegybank által közölt egyéb statisztikák alapján viszonylag könnyű kiszámolni az aktuális értékeket. 2013 első félévének végére ráadásul egészen pontos számot lehet mondani, hiszen a folyó fizetési statisztikákból tudjuk, hogy az ország eredetileg rövid adóssága - vagyis amely eleve úgy lett kibocsátva, hogy éven belül lejár - 17,76 milliárd euró volt. Ehhez kell hozzáadni azt a 10,47 milliárd eurót, amely eredetileg éven túli adósságként lett kibocsátva, DE az idő múlásával lejárata éven belülre került. A kettő összege tehát 2013 első félévének végén 28,23 milliárd euró volt. Ekkor a jegybank nemzetközi tartaléka 34,3 milliárd eurót tett ki, vagyis a tartalékok mértéke "mindössze" 21,5 százalékkal haladta meg az éven belüli külső adósság nagyságát - az említett "másfélszer" helyett.

Azóta persze mind a kormány, mind a jegybank előtörlesztette a 2008-as IMF mentőcsomagból még hátralévő részt, összesen 2,86 (2,139+0,721) milliárd euró értékben. Mivel ennek döntő része (7 millió euró kivételével) éven belül esedékes tartozás volt, így a rövid külső adósság valóban lényegesen csökkenhetett. Vagyis az első félév végén fennálló 28,23 milliárd az IMF-előtörlesztések miatt – más tényezők változatlanságát feltételezve - 25,37 milliárd euróra zsugorodhatott. Ez azonban hasonló mértékben apasztotta az MNB tartalékait is, a július végi 34,3 milliárd eurós szintről 30,55 milliárdra. Tehát a másfélszeres szorzót az IMF-előtörlesztés sem „teremthette elő”.

Hasonlóan nem növeli a mozgásteret a jegybank Növekedési Hitelprogramjának második, illetve harmadik pillére, amely ugyan elsősorban (harmadik pillér) a bankok éven belüli lejáró adósságát apasztja, de annak forrása szintén az MNB-tartalék.

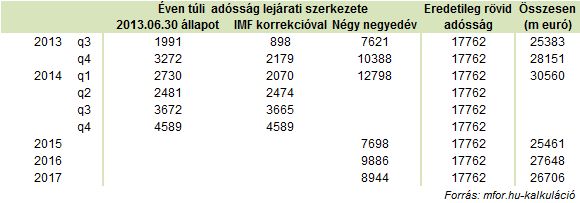

A táblázatban az eredetileg rövid adósság a 2013.06.30-i szint

Ráadásul ha egy pillantást vetünk az ország külső, hosszú adósságának lejárati szerkezetére, akkor azt láthatjuk, hogy a következő években a mostaninál sokkal nagyobb értékben fognak hosszú adósságok lejárni. Az idei első féléves adatot az IMF–végtörlesztéssel korrigálva ugyanis 7,6 milliárd euró adódik, de ez az összeg jövő év elejére 12,8 milliárd euróra nő vissza. Ehhez kell ugye hozzáadni az eredetileg is rövid – éven belüli - futamidejű adósság állományát, amely, mint fentebb írtuk, június végén 17,76 milliárd volt.

Igaz ugyan, hogy ennek a szintje is folyamatosan csökken, és a 2011 harmadik negyedévi 24,95 milliárd eurós csúcsnál már 7 milliárddal kevesebb. De ahhoz, hogy a Pleschinger által jelzett másfélszeres különbség legyen, vagyis a teljes külső adósság 20 milliárd eurót tegyen ki, három hónap alatt még további 5,36 milliárddal kellett volna 12,4 milliárd euróra (12,4+7,6=20) csökkennie, ami elképzelhetetlen.

Azonfelül, ahogy fentebb rámutattunk, a lejáró hosszú adósság 2014 elejére visszanő 12,8 milliárdra, vagyis a teljes éven belül lejáró adósság szintje akár még a 30 milliárd eurót is elérheti. Így nem igazán van komolyabb mozgástér.

Ráadásul a lakossági devizahitelek - szemben a végtörlesztett IMF-hitellel - döntő része éven túli lejáratú, így azok forintosítása érdemben nem csökkenti a rövid külső adósságot, ugyanakkor a teljes állomány átváltása 12,9 milliárd euróval apasztaná a devizatartalékot. Így pedig csúnyán elhasalnánk a Guidotti-Greenspan-szabályon.

szp

mfor.hu