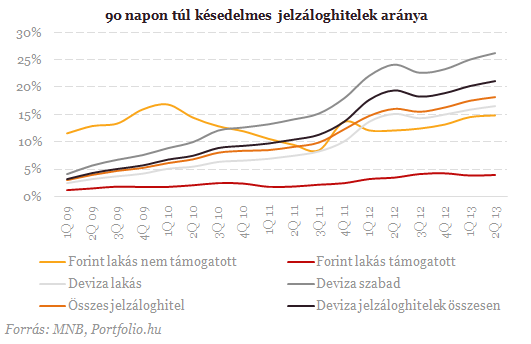

Örvendetes módon megállt a nem teljesítő lakossági hitelek arányának (NPL-ráta) emelkedése a második negyedévben – mutatják az MNB ma közzétett adatai. A 18,0%-os lakossági NPL-ráta azonban önmagában csalóka: a jelzáloghitelek esetében 17,6%-ról 18,3%-ra emelkedett az arány három hónap alatt, a többi hitelnél pedig inkább a banki követelés-eladások csökkentették az arányt. A devizahiteles mentőcsomag szempontjából érdekes devizaalapú lakáshiteleknél mára 21,2%-ra emelkedett a nem teljesítési arány, a szabad felhasználású jelzáloghitelek esetében még durvább a helyzet. Egyelőre nem világos, elsősorban a késedelembe esett hitelek számát kívánja-e az új tervekkel mérsékelni a kormány, pedig leginkább emiatt lenne szükség sürgősen egy banki kompromisszummal kialakított, az erkölcsi kockázatot tovább már nem növelő csomagra.

Örvendetes módon megállt a nem teljesítő lakossági hitelek arányának (NPL-ráta) emelkedése a második negyedévben – mutatják az MNB ma közzétett adatai. A 18,0%-os lakossági NPL-ráta azonban önmagában csalóka: a jelzáloghitelek esetében 17,6%-ról 18,3%-ra emelkedett az arány három hónap alatt, a többi hitelnél pedig inkább a banki követelés-eladások csökkentették az arányt. A devizahiteles mentőcsomag szempontjából érdekes devizaalapú lakáshiteleknél mára 21,2%-ra emelkedett a nem teljesítési arány, a szabad felhasználású jelzáloghitelek esetében még durvább a helyzet. Egyelőre nem világos, elsősorban a késedelembe esett hitelek számát kívánja-e az új tervekkel mérsékelni a kormány, pedig leginkább emiatt lenne szükség sürgősen egy banki kompromisszummal kialakított, az erkölcsi kockázatot tovább már nem növelő csomagra.

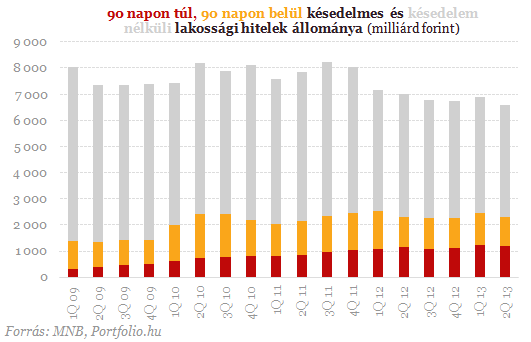

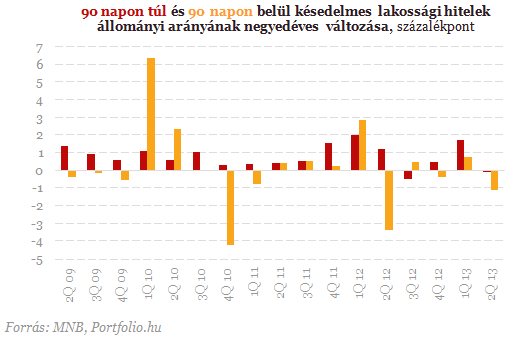

2013 júniusának végén 6597 milliárd forint banki hiteltartozással rendelkeztek a magyar háztartások – mutatják az MNB csütörtökön közzétett adatai. Ebből 1185 milliárd forintnyi hitel volt 90 napon túli késedelemben, ami 4,5%-os csökkenést jelent három hónap alatt. E csökkenés elsősorban a frank időközben bekövetkezett gyengülésének köszönhető. Egy év alatt a bankok lakossági hitelállománya 5,8%-kal csökkent, ezen belül a nem teljesítő hitelek állománya viszont 4,1%-kal bővült. A kisebb bajban lévő, 90 napon belüli késedelemmel rendelkező hitelek állománya viszont kedvezően alakult: egy év alatt 6,4%-kal 1103 milliárd forintra csökkent.

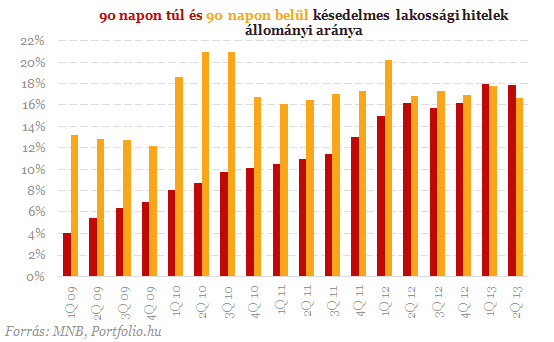

A negyedév végére a svájci frank több mint 4,3%-kal gyengült a forinttal szemben (249,96 forintról 239,14 forintra). Eközben a nem teljesítő hitelek aránya a március végihez képest változatlan, 18,0% maradt. A 90 napon belül késedelmes hitelek aránya három hónap alatt 17,8%-ról 16,7%-ra csökkent, ami mindenképpen pozitív fejlemény. Ezzel emelkedett a szerződésszerűen teljesítő hitelek aránya, mégpedig a március végi 64,2%-ról 65,3%-ra.

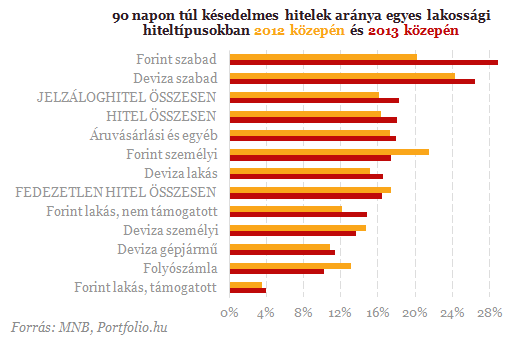

Az egyes lakossági hiteltípusok NPL-mutatójában jelentős különbségek mutatkoznak. Az alábbi ábrán látható, miként változott az egyes hiteltípusokon belül a 90 napon túli késedelemben lévő hitelek összeg szerinti aránya. A szabad felhasználású jelzáloghitelek esetében a legszomorúbb a helyzet: a forintalapúaknál (igaz, ezekből jóval kevesebb van) már 28,8%, a devizaalapúaknál pedig 26,3%. A lakáshiteleknél jobb a helyzet: a devizaalapú lakáshiteleknél 16,5%, a piaci kamatozású forintalapú lakáshiteleknél pedig 14,8%. A támogatott forinthitelek alkotják továbbra is a legstabilabb szegmenst: itt a válság előtti időket idéző, mindössze 4,02% az NPL-ráta. Feltűnő, hogy miközben a jelzáloghiteleknél összességében több mint 2 százalékponttal nőtt egy év alatt, a fedezetlen hiteleknél több mint 1 százalékponttal csökkent a nem teljesítő hitelek aránya. Ez elsősorban a bankok követelésértékesítésével magyarázható, ami a fedezetlen hiteleket érinti.

Tavaly ősszel az adósmentő programoknak köszönhetően megállt, télen és az idei év első felében azonban folytatódott a jelzáloghitelek körében a nem teljesítő hitelek arányának emelkedése. Az arány (a lassú portfóliótisztás miatt is) külső beavatkozás nélkül folyamatosan növekszik. Az év első felében a szabad felhasználású és a lakáscélú deviza jelzáloghitelek NPL-rátája egyaránt emelkedett annak ellenére, hogy szeptember elejétől minden banknál igényelhető a jogosultak legszélesebb köre számára az árfolyamgát kontstrukció, amely rögzített árfolyamon való törlesztést tesz lehetővé, mérsékelve a törlesztési terhet.

Nem teljesítő hitellé azok a hitelek válnak, amelyek előbb 90 napon belüli késedelemben voltak. Utóbbiak arányának alakulása ezért valamennyire jelzi előbbiek növekedésének várható mértékét (legalábbis annak maximumát). 2013 második negyedéve kedvezően alakult ilyen szempontból, hiszen csökkent a kis késedelemben lévő hitelek aránya, mégpedig 17,8%-ról 16,7%-ra.

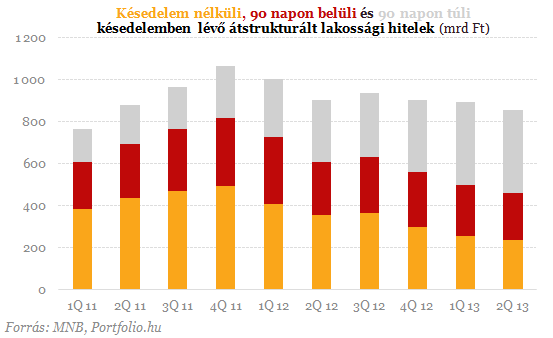

A fent ismertetett adatok tartalmazzák a már átstrukturált hiteleket is a vonatkozó késedelembe esettség szerint. Az MNB statisztikái két éve mutatják be ezeket külön megbontva is, és azt tükrözik, hogy a teljes lakossági hitelállomány 13%-át (858 milliárd forint) strukturálták át a jelenlegiből a bankok, ami stagnálást jelez (tavaly kevésbé volt ez jellemző, vélhetően a bankok kapacitáskihasználtsága és az egyéb programok, leginkább az árfolyamgát miatt). A bankok NPL-rátája enélkül minden bizonnyal jóval magasabb lenne ma, ugyanakkor az átstrukturálások egy része csak a problémák elodázását jelenti: az átstrukturált hitelek 46,4%-a ismét 90 napon túli késedelembe esett mára, további 25,8%-uk pedig szintén késve, de 90 napon belüli csúszással fizet. Előbbi szám jelentősen nőtt, utóbbi csökkent az elmúlt negyedévben.

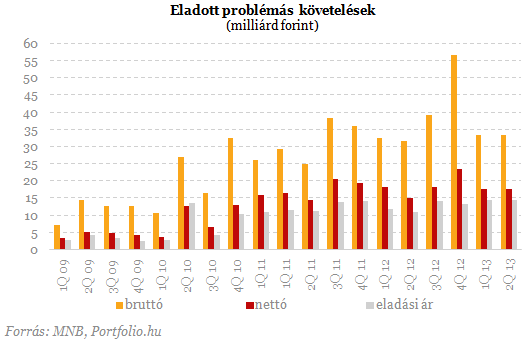

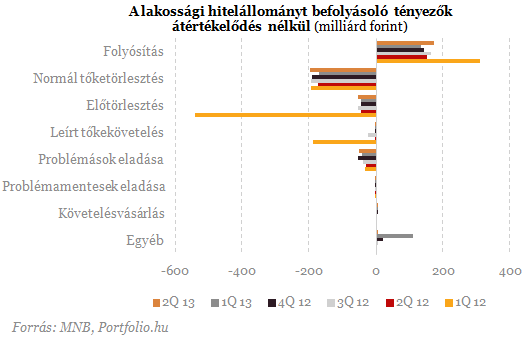

Az utóbbi időben részletesen is pubikálja az MNB a hitelállományok változására ható tranzakciós tényezőket. Mint látható, a bankok portfóliótisztítási tevékenysége továbbra is rendkívül mérsékelt, vagyis az NPL-ráta alakulását elsősorban továbbra is a folyósítások és a normál tőketörlesztések (kis részben az előtörlesztések) befolyásolják. A fedezetlen hitelek esetében viszont aktívabbak a bankok, így – ahogy láthattuk – a nem teljesítő hitelek arányának csökkenése ezek körében ennek is köszönhető. A nem teljesítő követelések iránti kereslet továbbra is nagyon alacsony a probléma teljes méretéhez viszonyítva. A második negyedévben bruttó 52 milliárd forintnyi problémás követelés kelt el.