Ha repülővel végigutaznánk Írországtól Ciprusig, befejezetlen építkezések, félbemaradt beruházások mutatnák merre pusztít válság Európában.

Rácz Margit, a MTA KRTK Világgazdasági Intézetének kutatási igazgatója szerint egy repülőút kiválóan be tudná mutatni, hogy földrajzilag Európa mely régióit sújtja válság, és annak milyen az intenzitása. A félbemaradt építkezések, torzók gyakoriságából ugyanis viszonylag pontos következtetést lehet levonni az adott régió gazdaságáról. De hogy hogyan jutott ide Európa, milyen stációkon keresztül értünk el a ciprusi banki betétek megadóztatásáig, arról Rácz Margit "Az eurózóna válsága" címen tartott előadást a napokban.

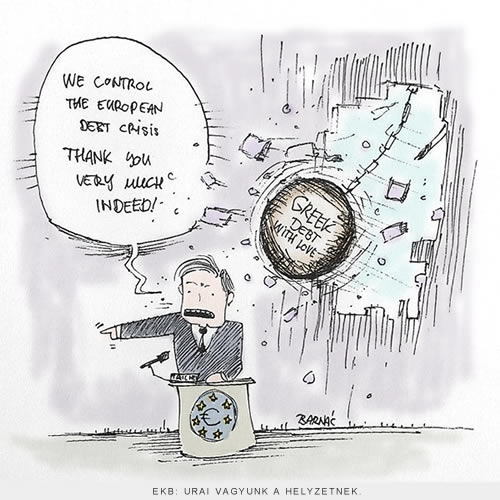

A kutatási igazgató szerint a mostani gazdasági válságnak nem Európa a kirobbantója, de az egyik legnagyobb elszenvedője. 2008 óta alapvetően két problémakör határozta meg az európai válságkezelést: honnan szerezzenek pénzt a válságba jutott országok megmentéséhez, illetve milyen szabályokat hozzanak, hogy elkerüljék egyrészt a mostani válság eszkalálódását, másrészt újbóli felbukkanását. Brüsszel végig kénytelen vékony mezsgyén egyensúlyozni, hiszen úgy kell kívülről belenyúlni a folyamatokba, hogy azok ne kérdőjelezzék meg a parlamentáris demokrácia szabályait, hiszen az országokat csődbe, vagy csőd közelbe vezető kormányokat demokratikus módon választották meg, bár azok nem transzparensen és nem jól kezelték a közpénzügyeket. A mentőcsomagokhoz szükséges likvid források előteremtése is komoly problémákat vetett fel, hiszen kezdetben nem volt hova rohanni pénzért; az EU-tagországoknál volt (és van) a nemzeti költségvetés. Ráadásul a mentőcsomagok fiskális transzfert jelentenek, ami pontosan ellentmond az eredeti uniós elképzeléseknek.

2010 elejéig tulajdonképpen semmi olyan nem történt Európában, ami a többi kontinensen többé-kevésbé ne játszódott volna le a Lehman Brothers bedőlése után. 2010 januárjában aztán a görög pénzügyminiszter egy Ecofin (az EU tagországok pénzügyminiszterei) ülésen kollégáival közölte, hogy Görögország nem tudja a piacról tovább finanszírozni magát. Beütött az államcsőd, amely felébresztette az európai vezetőket álmodozásukból és elindította azt a szabályozási folyamatot, amely akár az Európai Egyesült Államokhoz is elvezethet.

A görögöket végül egy 110 milliárd eurós csomaggal mentették meg, amiből 25 százalékot az IMF is magára vállalt. Ezzel párhuzamosan 2010 májusában felállították az EFSF-t (European Financial Stability Facility), illetve az EFSM-t (European Financial Stabilisation Mechanism). Az EFSF önállóan bocsáthat ki kötvényeket, vagyis a piacról tud forrást bevonni, így a 110 milliárdos görög csomaggal ellentétben közvetlenül nem terheli meg a nemzeti költségvetéseket. Mivel a mögötte álló európai országok közül ekkor még 5 eurózóna országnak is AAA-s (vagyis a legkiválóbb) besorolása volt, így könnyen és olcsón jutott pénzhez. Az európai vezetők pedig hátradőltek, de mint kiderült csak pár hónap nyugalom jutott.

Hiszen 2010 őszén Írország jelentkezett be mentőcsomagért, ami azért is érdekes, hiszen a kelta tigris kiváló, irigylésre méltó fiskális számokkal rendelkezett. A bankrendszere viszont túl nagyra nőtt, a válság előtti olcsó pénz pedig fújta a lufit, plázák, ingatlanok, lakások épültek mindenfele. Amikor pedig kidurrant a lufi, bedőlt bankrendszert, nullázódott építőipart, és az olcsó pénz végjátékaként számtalan torzót, befejezetlen építkezést hagyott maga mögött.

Az írek 82 milliárdot kértek, az EU viszont itt már komolyabb feltételekhez szabta a segítséget. Az uniós vezetőknek ugyanis "bántotta a szemét", hogy Írország a válság előtt az alacsony adókulcsával "tőkefaló" lett, vonzotta a cégeket. Brüsszel azt kérte Dublintól, hogy a mentőcsomagért cserébe emelje meg a vállalati adókulcsokat. Az írek erre azt mondtak, köszönik, de ebben az esetben nem tartanak igényt a segélyre. Végül kompromisszum született és az adókulcs helyett az adóalap harmonizálását fogadták el.

Az írek után tavasszal a portugálok jöttek, majd ismét a görögök kerültek a középpontba. Az IMF, amely az eddigi valamennyi európai uniós mentőcsomagban 25-25 százalékkal részt vett, megijedt, hogy az első görög mentőcsomagban folyósított hitelét nem kapja vissza, mivel a görög adósságpálya fenntarthatatlanná vált. Azt kérte, hogy a többiek engedjék el az adósság egy részét, amit Merkel nem tudott vállalni, hiszen akkor - leginkább a német - adófizetők pénze bukott volna. (Az első csomag jelentős részét az eurózóna tagországainak költségvetései tették össze.) Így újabb csomag, valamint a magánhitelezők adósságelengedése következett.

Eközben Brüsszelben az új szabályozási mechanizmusokat keresték, és kidolgozták például a hatos csomagot, amelyben úgy akarták megerősíteni a szubnacionális érveket, hogy bevezették a fordított szavazást. Az EB önállóan elindíthatja például a túlzott deficiteljárást, amelyet ugyan az Ecofin le tud szavazni, de csak kétharmados többséggel.

Továbbá az EFSF és az EFSM mellé még egy újabb "mentőalap", az állandónak szánt ESM jött létre. A három alap együtt pedig immár összesen 1000 milliárd eurós kerettel rendelkezett.

2012-ben aztán a hitelminősítők áldásos tevékenységének is köszönhetően a spanyolok és az olaszok is bajba kerültek. A spanyolok az írekhez hasonlóan a kidurrant ingatlanlufi miatt megroggyant bankrendszerük miatt szenvedtek, így ők azt kérték Merkeléktől, hogy az európai bankok közvetlenül fordulhassanak az európai mentőmechanizmusokhoz. Bár a spanyol bankok 100 milliárd euró értékben mentőcsomagot kapnak, újabb probléma merült fel. Az országok költségvetéseinek ellenőrzésére ugyanis megvan a módszer, a bankok működését viszont nem tudják felügyelni. Így jött az igény az európai bankfelügyeletre, illetve unióra. Ez utóbbi annyival több a bankfelügyeletnél, hogy közvetlen pénzmozgást is magában foglal, hiszen mögötte ott van a bankszanálási, illetve betétbiztosítási alap is. Ez utóbbit a németek nem akarják, így végül is - jelen tudásunk szerint – közös európai bankfelügyelet jön majd létre.

Az olaszokat pedig az EKB korlátlan állampapír-vásárlási ígérete, valamint a Monti-kormány reformintézkedései mentették meg a csődtől.

Az európai válság-saga 2013 tavaszára Ciprusig, illetve a banki betétek "megadóztatásáig jutott", és ki tudja még hol a vége. Rácz Margit az mfor.hu-nak arra a kérdésére, hogy milyen fundamentális okokkal lehet magyarázni, hogy Szlovákia is felmerült azon országok között, amelyek bajba kerülhetnek, nem tudott válaszolni. Abban viszont egészen biztos, hogy a válság nem ér végett Ciprussal és sorban fognak kidőlni olyan csontvázak, amelyekre most még nem is gondolunk.

szp

mfor.hu